Volatilita se zvýšila, jak dále?

Poslední dny jsou dozajisté trochu změnou oproti tomu, co jsme mohli na akciových a dalších trzích sledovat během posledních tří let. Co více, před současnou turbulencí se více jak 60 dní index S&P 500 pohyboval méně jak 1% intradenního rozpětí, což je nejdéle od roku 1995. I přes současný propad, index v tomto roce je v plusu při reinvestovaných dividendách kolem 5%, 18% během posledních měsíců, 20% v průměru ročně během posledních 3 let. To nění vůbec špatné a v relaci s delší historií jistě značně nadprůměrné. Otázkou, zda se současný pokles otočí a bude rostoucí trend posledních let dále pokračovat? Doposud nic nenasvědčuje, že by skutečně nemohlo. Je třeba však být na pozoru, při snižování odhadu růstu světového produktu, jako to učinil tento týden Mezinárodní měnový fond pro rok 2015 z 4% na 3,85%. Nic nového pod sluncem ve smyslu, že odhad pro 2015 je MMF snižován postupně od září 2011, co je však zajímavé je, že v dubnu tohoto roku byla predikce 3,88%, pak v čevenci 4% a nyní zpět níže? U Číny, pro zajímavost, byl odhad růstu pro rok 2015 v roce 2011 9,5%, dnes to je 7,1%. Jak uvedl odkaz v Článcích týdne Jan Dvořák, tak MMF vidí rizika v eurozóně a Japonsku, o čemž jsme ostatně rovněž několikrát na serveru psali ať již v rámci predikce oslabování eura a jenu vůči americkému dolaru nebo zamyšlení, zda nastolí Evropa periodu ztracené dekády, podobně jako Japonsko, které se s problémy potýká de facto do dneška. Pohlédněme na vývoj japonského akciového indexu Nikkei 225 do dneška od počátku 80. let, kdy od 90. let následně nastaly problémy s deflací po předchozím závratném růstu, a podobně. Klikněte na obrázek pro zvětšení:

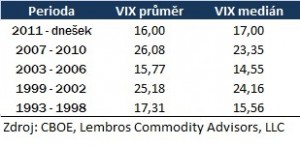

Volatilita amerického akciového trhu měřená indexem VIX chicagské burzy CBOE dosáhla za poslední dy výraznějších nárůstů. Nicméně, stále mírně pod 20-ti letým průměrem, který má hodnotu 20,8. Co stojí za zmínku je, že při pohledu na VIX, který měří implicitní volatilitu s ohledem na 1 měsíc dopředu a další index volatility chicagské burzy VXV, který měří na 3 měsíce dopředu, je nyní VIX na vyšší hodnotě než VXV. Obvykle se platí více za pojištění proti nejistotě pro periodu více do budoucna. Od roku 2012 byla taková situace vždy dobrým signálem k nákupu. V delší periodě, například od 2007-2011 to byl podobný stav naopak náznakem příchozího medvědího trendu. Tak či onak, podívejme se na hodnoty průměrů a mediánů hodnot VIX indexu v jedotlivých časových intervalech posledních let, klikněte na obrázek pro zvětšení:

Pro zvýšení paniky ve větším rozsahu se v profesionální branži považuje hodnota VIX pak kolem 30, kdy mnoho asset manažerů začíná být více nervozní. Avšak, jak jsem zmínil minule, ve světle vývoje do budoucna je dobré být připraven ve smyslu diverzifikovaného portfolia mixu. Přeneseně řečeno, je dobré tančit jen dokud hudba hraje, v investiční praxi však u některých investorů se stále tančí, i když už hudba dávno dohrála. Co se týče pohybů na trhu posledních dní (které mimo jiné z mé praxe velmi svědčí krátkodobějšímu long-short tradingu při daném růstu volatility, například ve formě AOS), pak je nutno se ptát: Nastolujeme periodu nového normálu?

Závěrem se pojďme podívat na vývoj aktivního kontraktu na index volatity na místní chicagské burze CBOE v tomto roce (SOL Trader, denní data), klikněte na obrázek pro zvětšení: